Contents

先日、毎年恒例の眼科検診&コンタクトレンズの購入を行いました。

前回の記事では、格安でサングラスをゲットしたお話を紹介しましたが、今回の記事では、生活必需品でもあるコンタクトレンズや眼鏡(サングラスも含む)を購入する際に、FSA(Flexible Spending Account)を用いて支払いした場合、どれだけお得なのかを、ぴんねず家を例にして紹介してみます。

FSAとは

アメリカに来て一番困るのが、見慣れない省略によって、いったいこれが何を意味しているのかがわからない、ということだと思います。

FSAとは、Flexible Spending Accountの略です。

端的に言うと、『翌年に使用する医療/扶養関連の費用をあらかじめ想定し、その額を控除します』、というプログラムです。アメリカ全体で適応されているプログラムですが、会社が用意しているベネフィットプログラムの1つとして扱われるので、会社によって多少の違いがあります。本記事では、ぴんねず家の場合を例に紹介していることに留意ください。

FSA(Health)の特徴をまとめると、このようになっています。

- 登録したFSAの金額分が控除されて節税効果がある(お得)

- FSAの金額は給与からの分割天引き(大出費にならない)

- 事前に翌年の支出を予想しないといけない

- 12月31日までに使い切らないと雇用主に没収される(繰り越しができない)

- 最大で3050ドル(2023年)程度まで

- FSAが使用可能な支出でしか使えない

最大の利点は控除による節税効果ですが、欠点として使い道が限られていること、事前にきちんと支出を予想しておかないと、没収されてしまうので節税効果以上に損をしてしまう可能性があるということです。

しかし、生活必需品の支払いに関しては、支出がある程度予想できるので、使わない手はありません!

ちなみに、医療と扶養でそれぞれ、

- Health FSA(医療関連)

- Dependent care FSA(デイケアなど扶養関連)

という2種類のFSAがあります。

今回はぴんねず家の実例ということでHealth FSAの話のみになりますが、Dependent care FSAはデイケアやサマーキャンプなどにも使えるので、お子さんがいらっしゃるご家庭においては、非常に重要です。

基本的な構造は、Health FSAと同じなので、同じように控除による節税効果が得られます!

- FSAはうまく使うと節税効果がある!

- Dependent care FSAはデイケアやサマーキャンプに有効!

- 使い方を間違えると損をする

Health FSAの節税効果

まずはどのようにお得なのか、というところを見ていきましょう。

どうして節税効果があるのか

今回の記事は、FSAの紹介なので所得税などのアメリカの税制については簡単に概要のみ記載します。

重要な単語は、

・給与所得

・控除

・課税所得

の3つです。

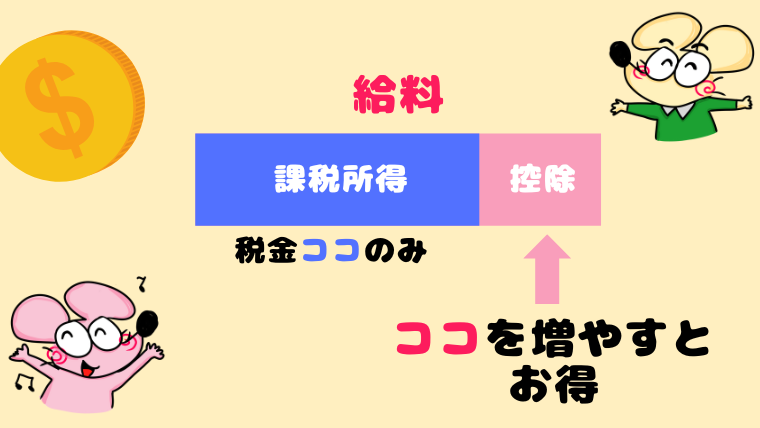

給与所得は、名前の通り、働いてもらえる給料の総額(手取りではない)です。税金は、給与所得すべてに課税されるわけではなく、一部の金額(これを控除という)を差し引いた額(これが課税所得)に対して、かかるものです。そのため、控除に含まれる金額に関しては、所得税がかからないということになります。

所得税は、アメリカも日本と同じ累進課税の制度ですが、課税所得に対して課税される割合が決まっています。

つまり、控除を多くすることで、

控除される金額分の所得税を節税できる

ということになります。

控除には、学費や外国で支払った税などが含まれますが、FSAもこの控除に含まれるのです。

どれだけお得なのか:アメリカの所得税と累進課税

アメリカも日本と同じように累進課税の制度です。つまり、課税所得が多ければ多いほど、課税される税金の率が高くなります。

2023年の連邦所得税は、課税所得に対して以下のようになっています。

| 税率 | Single | Joint |

|---|---|---|

| 10% | 0-11,000 | 0-22,000 |

| 12% | 11,001-44,725 | 22,001-89,450 |

| 22% | 44,726-95,375 | 89,451-190,750 |

| 24% | 95,376-182,100 | 190,751-364,200 |

| 32% | 182,101-231,250 | 364,201-462,500 |

| 35% | 231,251-578,125 | 462,501-693,750 |

| 37% | 578,126- | 693,751- |

SingleとJointについては、また機会があれば記事にしようとは思いますが、基本的には個人単位で納税するか、世帯単位で納税するか、の違いです。我々のように留学でアメリカ生活している場合は、夫婦の片方の収入に大きく依存する場合が多く、その場合はJointにすることで、収入に対する税率を下げることができるので、節税対策としては非常に重要となります。

特に太字にしている22%と32%のところで課税率が大きく上がります。例えば8万ドル分の課税所得をもらっていた場合、Singleで納税すると12%の4.5万ドルをこえる約3.5万ドル分に対しては、22%の課税がされてしまいますが、夫婦でJointとして確定申告すると、すべて12%のゾーンにおさまるので、超過分の3.5万ドルに対して約10%分($3500程度)の節税効果(確定申告で戻ってくる)となります。

では、FSAによる節税効果はどれだけあるのでしょうか?

それは、各納税者の累進課税の税率と同じ割合、ということになります。つまり、税率12%の人がFSAで2000ドル使用した場合、

2000×0.12=240ドル

の節税効果があったことになります。

一方で、税率22%の人がFSAで2000ドル使用した場合は、

2000×0.22=440ドル

の節税効果があったことになります。

ちなみにぴんねず家のテネシー州は州の所得税がありません。なので、州の所得税がある場合は、それによる節税効果もこれに加わります。つまり、累進課税の税率が高い人ほど、節税効果が高いということになります。

また、控除は前述のとおり、課税所得を減らすものです。課税所得が税率が切り替わる値近辺の場合での特殊な例にはなりますが、課税所得が減ることで、本来なら22%の税金を払うべき所得があったものを、すべて12%までに収めることができた、ということもあり得るのです。その場合は、控除による節税効果は22%であったということになります。

- FSAでは所得税の税率分の節税効果がある

- FSAは控除に含まれ、課税所得を減らす効果がある

Health FSAの欠点

FSAは節税効果があることがわかりましたが、欠点もあります。

有効期限を過ぎたら没収される

一番重要なことは、FSAには1年間(1月1日から12月31日)の有効期限があるということです。

会社によっては、数か月の猶予があったり、翌年度に繰り越しができる、といったベネフィットプログラムがあるようですが、ぴんねず家のところは、1年間の使い切りで、有効期限を過ぎた場合は、残額は没収となります。つまり、お金は返ってきません!

没収された金額によっては、せっかくの節税効果が水の泡になってしまいます。なので、FSAを設定した場合は、絶対に12月31日までに全額を使い切るようにしましょう!

今ではなく翌年の設定をする必要がある

FSAは前年に設定していない限り、『今』の支払いに使うことはできません。お得だからFSAを設定しようとしても、設定できるのは後述の2つのタイミング(入職時と秋)しかないことが欠点となります。

例えば、急に大きな病気にかかってしまった、という場合でも、年の途中でFSAを追加することはできません。

翌年の設定を事前にする必要があり、残した金額は没収されてしまうので、どれだけの金額を入金するべきか、非常に悩ましいことが欠点ともいえます。

FSAが使える支出は限られている

詳細は後述しますが、FSAはすべての買い物に使えるわけではありません。Health FSA、Dependent care FSAともに、対象となる支払いは限られていることが欠点となります。

ただし、対象となる支払いは明確にされているため、ルールを理解すれば使い方に困ることはなくなります。

Dependent care FSAに関しては、アメリカでは非常に高額であるデイケアやサマーキャンプにも使えるので、場合によっては非常に大きな節税効果があると言えます。

雇用主・会社のベネフィットプログラムである

このFSAというプログラムは、アメリカ全土で広く使われているプログラムですが、雇用主が用意するベネフィットプログラムの1つとして還元されるものとなります。

なので、雇用主のベネフィットプログラムにFSAが含まれていない場合があったり、雇用主によって多少のルールの違いがあります。

本記事はぴんねず家の場合の実例なので、あくまでも各自の雇用主のベネフィットプログラムで最終確認をすることをお勧めします。

限度額がある

節税効果がFSAですが、無尽蔵に金額を設定できるわけではありません。

大きな医療の出費が予定されている、お子さんのデイケアやサマーキャンプでの出費が非常に高額である、という場合でも、拠出できる設定金額には限度があります。2023年の場合、

- Health FSAは3050ドル

- Dependent care FSAは5000ドル

となっているようです。毎年変わるようなので、設定の時に確認しましょう。

Health FSAはどのように設定するのか

FSAはどのように設定するのが良いのでしょうか。ここでは、ぴんねず家の実例を紹介してみます。

いつ設定するのか

FSAはいつでも設定できるわけではありません。設定できるのは以下の2つのタイミングのみとなっているので、注意が必要です。

①入職時

②10-11月にアナウンスされる、翌年のベネフィット登録期間

このタイミングでしか基本的には設定できないので、あらかじめ翌年のベネフィットをどうするか、事前に考えておくことが重要です。

金額はどのように設定するか

FSAは拠出限度額というものがあります。HealthとDependent care で限度額が異なりますが、Health FSAの場合は2023年で約3000ドル、Dependent care FSAの場合は5000ドルとなっています。

重要なことは、翌年の1年間で使い切る額を設定する必要があることです。余ったお金は雇用主に没収されてしまうので、これでは節税効果ではなく、逆に損をしてしまった!ということになりかねません。

ぴんねず家の場合は、毎年同じように使うことがわかっている金額のみを入金するようにしています。毎年決まった支出なので、使い切ることは確実ですし、計算も非常に簡単です。以下のような支出は、定期的な支出と考えられるので、今から設定される方は、どれだけ自分が使ったかを計算してみると、翌年の金額設定の目安にできると思います。

- 定期受診の医療費(歯科や理学療法なども含む)

- 定期的に内服している処方薬の費用

- コンタクトレンズや目薬

- 生理用品

- 定期的に内服している栄養補助商品(適応のもののみ)

これに加えて、一時的にFSA対象の消耗品を追加で買いたい!という場合は、その金額分を上乗せしておけば、予定通りに使い切ることができます。

ぴんねず家の場合、コンタクトレンズを購入することが決まっているので、保険の200ドル分のベネフィットを除いたコンタクトレンズの代金分プラス少し(今年はサングラス代分)、をあらかじめ入金しています。使い切らないと意味ないですし、使い切るために余分な買い物をするのも本末転倒なので、基本的には生活必需品で少しお得に節税できる、という感覚で使用しています。

どのようにFSAを入金するのか

FSAの対象金額を設定すると、翌年の給料からその金額分が、分割されて天引きされます。アメリカは2週に1回の頻度で給料が支払われるので、年間で約26回の給料日があります。なので、ぴんねず家の場合、コンタクトレンズの代金+αとして今年は520ドルをFSAの設定金額にしました。この場合は、毎回の給料から20ドルずつ天引きされるということになります。

塵も積もれば山となる、と言いますし、一度に大きな支払いがあるよりも、分割されて支払う方が、気持ち的には楽なのかもしれません。

Health FSAはどこでどのように使うのか

最後にHealth FSAをどこでどのように使うのかを紹介します。

Health FSAでの支払い方法

Health FSAは、会社によって使い方は異なるので注意が必要です。大きく分けて以下の2つの方法があります。

- 専用のデビットカードで支払う

- 先に支払って払い戻しを受ける(Reimbursement)

ぴんねず家の雇用先では専用のデビットカードを配布される形です。これを使って支払いをすれば、クレジットカードのように直接支払いをすることができるので非常に簡単です。専用のホームページから、いつどこでいくら使ったか、どれだけ残っているかが確認できます。

一方で、先に支払って払い戻しを受ける場合は、レシートのコピーや写真を提出する手間がかかります。その後、口座に払い戻される形になるそうです。我々はこのタイプではないので詳細は不明ですが、手間はかかるけど、好きなクレカで支払いができるので、ポイントと節税の2重取りが可能になるのかもしれません。

どこでどのようなものに対して使えるのか

Health FSAは使える対象が限られているので注意が必要です。しかし、医療機関だけでなく、ドラッグストアやAmazonなどでも使うことができることは重要です。

特にAmazonやWalgreenなどのドラッグストアでは、FSA適応の商品リストのページもあります。これも適応なの?!というものが含まれていたりするので、使い切れなくて困っている場合や、翌年の金額を決める前に一度チェックしておくのもよいかもしれないです。

FSAの対象の例をあげていきます。

- 病院や歯科医院での医療費・治療費・検査費用(Copayも含む)

- 処方薬

- 風邪薬など一部の薬(処方箋なしでOK)

- 眼鏡・サングラス・コンタクトレンズ

- カイロプラクティック・理学療法や鍼治療

- 体温計・血圧計

- 生理用品

- 目薬やオーラルケア

- スキンクリーム・日焼け止めクリーム

- ビタミン剤などの栄養補助食品(一部)

- 絆創膏などのFirst Aid用品

- 妊娠検査薬

- マッサージ器(一部)

- アロマセラピーキット(一部)

- 体重計(一部)

ちなみに処方箋なしでも買える薬でFSA適応なものに、

・風邪薬

・アレルギー薬

・胃薬

なども含まれています。

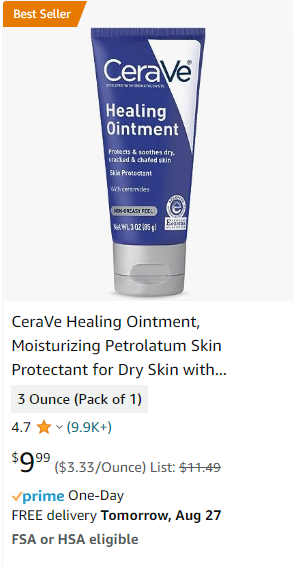

ちなみにアメリカで人気のCeraVeも対象です!!以下の例ようにAmazonの商品ページのところにFSA or HSA eligibleと書いてあるものが対象となります。

☟こんなものも対象商品!!☟

マッサージ器など、なんで?というようなものも含まれていることがわかります。他にもたくさんの商品がFSAの適応となっているので、ぜひFSA適応の商品リストのページで確認してみることをおすすめします!

FSAを使う時の注意点

FSAを使う時の注意点は、FSA対象商品のみで支払いをしないといけない、ということです。FSA対象商品と、それ以外の商品を同時に会計してしまうと、FSAでの支払いができなくなってしまうので、Amazon、ドラッグストアやコストコなどでFSAを使う時は、FSA商品とそれ以外の商品を別々に会計するようにしましょう!

まとめ

- FSAをうまく使うと節税効果がある

- 翌年に使う額を事前に設定する必要がある(最大約3000ドル)

- 使い切れなかったら没収される

- 病院だけでなくAmazonでも使える

- FSA対象商品以外との同時会計はNG!

- Dependent care FSAはデイケアやサマーキャンプにも!

この記事を読んで、うまくFSAを利用することで、よりお得にアメリカ生活を送ることができることを願っています☆

☟AmazonのFSA対象商品専用ページ☟